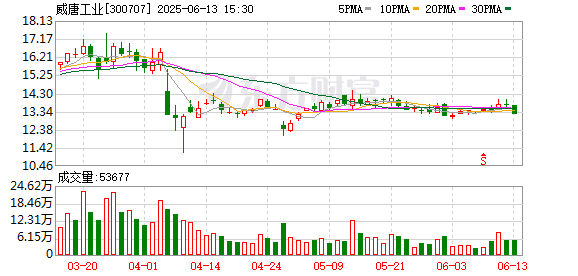

作为国内日用玻璃行业的佼佼者,ST 华鹏(SH603021金多多策略,股价 3.58 元,市值 11.45 亿元)如今深陷债务危机和经营困境。

6 月 26 日晚间,ST 华鹏发布对上海证券交易所 2024 年年报问询函的回复公告,披露了公司在经营业绩、固定资产、债务等多方面的困境。

《每日经济新闻金多多策略》记者注意到,在 2025 年初,ST 华鹏曾自曝债务逾期的消息。相关数据显示,截至 2024 年底,ST 华鹏累计逾期的与其他关联方有息债务本金约 7.86 亿元(截至 2025 年 4 月 21 日约 7.91 亿元),资产负债率高达 97.47%。

ST 华鹏在回复问询函时提到,面对当前的债务压力,公司将积极改善企业的经营情况,更专注于继续挖掘潜在的效益增长点,提升整体运营效率,努力实现业绩的增长,以增强自身的偿债能力。

玻璃主业艰难求生,毛利率提升难掩颓势

从业务范围来看,ST 华鹏主营玻璃制造业务,包括玻璃瓶罐和器皿。2024 年,公司玻璃制造业务毛利率为 13.02%,同比提高 5.49 个百分点,主要得益于部分大宗物资采购价格下降以及公司内部管理加强,成品率有所提高。

然而,这一改善未能扭转公司整体亏损局面。

从生产销售模式来看,ST 华鹏采用"以销定产"模式,由销售部门根据计划或订单下达生产计划金多多策略,但玻璃窑炉的特殊性导致部分标准产品需适度备货。销售方面,玻璃瓶罐以直销为主,面向酒类、食品等生产企业;玻璃器皿则以经销为主,直销为辅。

ST 华鹏在官网提到,公司连续多年荣登"中国轻工业日用玻璃行业十强企业",公司拥有国内出色的瓶罐轻量化技术和高档特型瓶制造技术,为中粮、张裕、巧媳妇、鲁花等知名企业所用。

在问询函中,上交所要求 ST 华鹏补充披露公司玻璃制造业务生产、销售模式,并结合下游市场需求、公司业务开展情况,说明近年收入下滑、净利润连续亏损的原因,并就公司生产经营可能存在的不确定性因素充分提示风险。

在相关补充中,ST 华鹏提到,公司 2024 年度收入 4.12 亿元,较 2023 年度下降 1.31 亿元,扣除各公司间内部销售,其中母公司及山东华鹏石岛玻璃制品有限公司(以下简称"石岛玻璃")的收入较 2023 年度下降 8861.42 万元、安庆华鹏长江玻璃有限公司较 2023 年度下降 1209.76 万元、甘肃石岛玻璃有限公司较 2023 年度下降 2676.29 万元。

对于营收下降的原因,ST 华鹏表示,主要受宏观环境影响,近几年整体市场消费水平下降,下游市场需求减少,甘肃石岛 2023 年窑炉进入大修期停产大修、本期石岛玻璃一车间窑炉 3~8 月大修,导致产量降低,收入下降。

"近几年受宏观市场环境影响,瓶罐产品葡萄酒瓶等、高端器皿产品水晶杯等产量减少,及产线窑炉等到使用周期进行大修等影响,产线产能利用率不足,单位产品折旧等制造费用成本较高,产品毛利贡献不足。" ST 华鹏提到,加之公司相对固定的期间费用较高,借款产生的利息费用较高,及近三年的资产减值损失计提较高,整体影响公司近年来经营连续亏损。

《每日经济新闻》记者注意到,在对问询函回复时,ST 华鹏多次提到行业需求疲软、市场竞争加剧的问题。

ST 华鹏表示,日用玻璃行业中小企业众多,低端产品同质化竞争严重金多多策略,价格战导致行业整体毛利率偏低。同时,塑料、不锈钢等材料在包装领域的替代效应增强,挤压了玻璃瓶罐的市场份额,从而影响公司盈利能力。

财务数据显示,2024 年,ST 华鹏实现营业收入 4.12 亿元,同比下降 24.17%,较前期高点降幅超 50%;对应的归母净利润亏损 1.47 亿元,自 2021 年起已连续四年亏损。

资产减值与高负债双压,公司面临多重风险

除了营收与盈利面临重大挑战,ST 华鹏的债务问题,也让这家公司感到棘手。

在回复问询函时,ST 华鹏提到,截至 2024 年底,ST 华鹏资产负债率高达 97.47%,债务风险极高,流动性紧张。公司银行短期借款达 4.31 亿元,累计逾期的与其他关联方有息债务本金约 7.91 亿元,对应截至 2024 年 12 月 31 日的债务利息、违约金等约 0.86 亿元。

从 ST 华鹏披露的累计债务逾期信息来看,ST 华鹏和石岛玻璃的债权人包括济南舜腾弘投资合伙企业(有限合伙企业)、山东发展投资控股集团有限公司(以下简称"山发控股")、山东省丝路投资发展有限公司、山东发展绿色融资租赁有限公司、山东海科控股有限公司。

《每日经济新闻》记者注意到,2025 年的第一个交易日刚结束,ST 华鹏就发布部分债务逾期的公告。公告显示,ST 华鹏及子公司石岛玻璃由于现金流压力较大,无法清偿到期债务,导致公司及子公司出现未能按时履行部分债务偿还义务的情况。

在 2025 年 1 月份公告中,对于上述债务逾期可能产生的影响,ST 华鹏称,由于部分债务逾期,公司可能会承担相应的违约金和滞纳金等额外财务成本。同时债务逾期事项会导致公司融资能力下降。公司存在因债务逾期面临诉讼、仲裁、履行担保责任、银行账户被冻结、资产被冻结等风险,可能对日常生产经营造成一定的影响。

在 6 月 26 日晚间的问询函回复中,ST 华鹏表示,公司及控股股东海科控股已就债务事项向山发控股提起仲裁,要求对方支付 14.05 亿元款项、收购公司主要经营资产并剥离负债,该仲裁事项的结果存在较大不确定性,可能对公司产生重大影响。

对于债务问题,ST 华鹏称,面对当前的债务压力,公司将积极改善企业的经营情况,更专注于继续挖掘潜在的效益增长点,提升整体运营效率,努力实现业绩的增长,以增强自身的偿债能力。

除了高负债,ST 华鹏还面临着资产减值的压力。2024 年年报显示,ST 华鹏期末固定资产账面余额 5.97 亿元,主要包括房屋及建筑物 1.58 亿元、机器设备 3.97 亿元,累计计提减值准备 4328.82 万元。

在建工程同样面临困境。ST 华鹏期末在建工程余额 6.19 亿元,主要包括器皿一车间改造项目 2.01 亿元、高档玻璃制品建设项目 - 辽宁华鹏广源玻璃有限公司项目 1.15 亿元,但上述在建项目近三年建设进度缓慢,仅 2023 年投入 654.68 万元,报告期内确认减值损失 2903.43 万元,期末累计计提减值准备 1.51 亿元。

此外,ST 华鹏的应收账款,也面临坏账压力。公告显示,ST 华鹏截至 2024 年底的应收账款期末账面余额 2.23 亿元,3 年以上账龄应收账款 1.04 亿元,占比 46.71%,且近三年长账龄应收账款占比逐年提升。

每日经济新闻

富灯网配资提示:文章来自网络,不代表本站观点。